Може ли тази нова версия на Occupy Wall Street с неопитността на ентусиазираните дребни инвеститори да предизвика нов борсов балон?

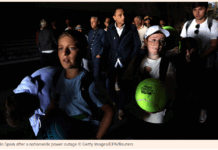

Снимка: Scott Eells/Bloomberg

Помните ли AOL? Интернет компанията достигна своя разцвет в началото на хилядолетието. Това беше наистина много отдавна. Но това, което се случи около America Online (AOL) през 1999 г., показва какво може да предстои за инвеститорите през следващите седмици или дори месеци: див купон на фондовия пазар, бум.

Това означава сам по себе си катастрофален бичи пазар, който се движи само от емоциите на нови, неопитни инвеститори и не отразява реалните икономически перспективи.

През 1999 г. продавачите на късо залагаха на спада на цените на акциите на AOL. Защото те са били, както в такива случаи почти винаги се оказва в ретроспекция, силно надценени. И все пак хедж фондовете загубиха тази битка. Управителят на хедж фонда Дейвид Айнхорн описа ефектите от това поражение с много категорични думи.

„В началото на 1999 г. пазарът осъзна, че най-добрите и най-ярките продавачи на късо на America Online грешат. Е, ако са сгрешили по отношение на America Online, те биха могли да сгрешат по отношение на всички други интернет акции“, казва Айнхорн пред CNBC, добавяйки: „Нямаше значение, че само шепа от тях (листнатите интернет компании, б. ред.) имаха жизнеспособен, камо ли стабилен бизнес модел. Вярвам, че прекаленото самочувствие от срива на купувачите на късо на America Online беше основна причина за интернет балона“.

Какво трябва да знаят инвеститорите за това: От средата на 1999 г. пазарните оценки на много компании се умножиха в рамките на няколко месеца поради значително увеличеното търсене. Крайната точка беше подем в края на 1999 г., когато например германският Dax успя да спечели още 40% в рамките на няколко месеца след една като цяло благоприятна за фондовия пазар година. След това обаче нещата поеха силно надолу.

Тази битка между инвеститорите на дребно и хедж фондовете отново бушува и днес. Било то дълго време с акциите на Tesla, или в момента с книжата на търговеца на видеоигри Gamestop. Всичко това вече достигна съвсем ново ниво на ескалация.

Нови, млади търговци сега се опитват да вкарат нерегулираните фондове в несъстоятелност, както се вижда от примера със спасяването за милиарди долари на Melvin Capital. Този хедж фонд беше заложил на падащи цени на GameStop, но младите акционери се противопоставиха и изтласкаха първите продавачи на късо от пазара.

Млади частни инвеститори, които залагат срещу хедж фондове на платформи като Reddit, разработиха своя собствена версия на Occupy Wall Street. Например чрез приложението Robinhood те доведоха цената на видео веригата за търговия на дребно GameStop до над 500 долара с съгласувани покупки. Преди това хедж фондовете бяха подбили цената на акциите до 2,57 долара чрез къси продажби.

Платформата за борсова търговия Robinhood, която е особено популярна сред начинаещите инвеститори, забрани в четвъртък търговията с акции на GameStop, AMC, Koos, Blackberry и Nokia. Последицата: срив на акциите. Експертите дават три възможни обяснения за тази странна версия на „Occupy Wall Street“:

1. Частните инвеститори имат достатъчно ликвидност и могат да влияят на пазарите чрез социални медии и евтини платформи – а това е промяна на властовите отношения.

2. Атаката изненада институционалните инвеститори, които имат значително повече капитал. Следователно това е

„краткосрочно явление“.

3. Ценовата война около GameStop е признак на опасен балон на фондовите пазари, причинен от уникалния поток от пари от централните банки.

Мохамед Ел-Ериан, главният съветник на Allianz, използва снимка от животинското царство в интервю за Handelblatt: „Това е феномен, при който не кучето размахва опашката, а опашката размахва кучето. Феномен, който ще има траен ефект върху пазарната структура.“

Оттеглянето на хедж фондовете от търговията на късо с акции на GameStop обаче може да роди нова борсова лудост. Въпреки понякога съмнителната си репутация продавачите на късо са един вид „борсова полиция“, коректив на пазара. Те търсят надценени акции и залагат на падащи цени, ако търсенето им е успешно.

Но ако отсега нататък не бъдат идентифицирани повече надценени акции, този коректив ще бъде отменен. Не че това задължително е лошо. Но има възможност, както през 1999 г., младите да продължат да купуват своите любими акции, често без да обръщат внимание на каквито и да е било ключови параметри, за разлика от хедж фондовете. Със своите печалби те са ролевите модели за още повече новодошли на фондовия пазар.

Така че нека се радваме на следващите месеци на фондовия пазар. Но да не забравяме поговорката: когато купонът е в разгара си, напуснете го! Да разберат кога е време за излизане, е може би най-трудната задача за инвеститорите. А съвсем друг е въпросът за ограниченото мислене на Robinhood – платформата, която обеща да направи инвестирането достъпно за всички. И която си вкара автогол, забранявайки търговията с горещите акции на последните дни. Това не е „търговия за всеки“ (Investing for Everyone – слоганът на платформата, бел. ред.), както обещава шефът на Robinhood Влад Тенев, уви!

По статията работиха: автор Бойчо Попов, редактор Десислава Попова

investor.bg